Categories

- About AI Financial (4)

- Brand Story (19)

- Client Case (16)

- Daily Finance News (55)

- Entertainment (14)

- Everything about Advisor (12)

- Financial Product (35)

- Global Focus (38)

- Industry Analysis (17)

- Insights and opinions (94)

- News and events (16)

- Stock Market (183)

- Uncategorized (5)

Recent Posts

- AiF观点 | 第四次工业革命的时代浪潮滚滚向前 April 23, 2024

- 标普500和纳斯达克大幅上涨,特斯拉开启“Magnificent 7”季报 | Ai Financial 财经日报 April 23, 2024

- AiF观点 | 财报季到了 April 23, 2024

- Stocks rise for a second day as earnings season ramps up, Dow up more than 100 points April 23, 2024

花旗银行凭什么成为美国金融业的缩影?| AI Financial恒益投资

编辑于2022.09.07

花旗银行

花旗银行成立于1812年6月16日,它的前身“纽约城市银行”(City Bank of New York)由美国前邮政部长塞缪尔·奥斯古德 (Samuel Osgood)创立,并由纽约州政府特许设立,同年9月14日,城市银行在纽约市正式开业,主要为纽约商人服务,经营与拉丁美洲相关的业务。

到了19世纪中后期,随着第二次工业革命的兴起,美国经济飞速崛起, 纽约也逐渐成为了一个充满着无限可能的国际金融中心。纽约城市银行也在这一时间乘上了发展的快班车。1865年,纽约城市银行取得国民银行执照。原本只在纽约当地经营的纽约城市银行加入了新成立的美国国家银行体系,并更名为‘纽约国家城市银行’。新增这国家一词,体现着这家银行走出纽约、走向全国的决心。

到了19世纪末,随着石油大王洛克菲勒的崛起,花旗银行开始受到洛克菲勒家族财团的控制。成为美孚石油系统的金融调度中心。因此,傍上大款的纽约国家城市银行迅速壮大,在1894年,第二次工业革命正值鼎盛之时,它一举成为了美国最大的银行。

时间来到1919年,纽约国家城市银行成为了美国第一家资产超过10亿美元的银行。可以说,当是花旗银行的起步无比顺利,它也正是第二次工业革命中逐渐强大的美国的一个缩影。这一时期,纽约国家城市银行不仅在美国国内地位飙升,它更向着商机无限的国际市场率先迈出脚步。

纽约国家城市银行是美国首家设立外国业务部的主要银行,目光长远的它早在1897年就开始了外币交易业务,进入二十世纪初,作为美国银行海外市场的开拓者,纽约国家城市银行从欧洲开始陆续拓展国际市场。从1902年到1939年,当时的纽约国家城市银行先后在拉美、欧洲、亚洲开设了100家分支机构。

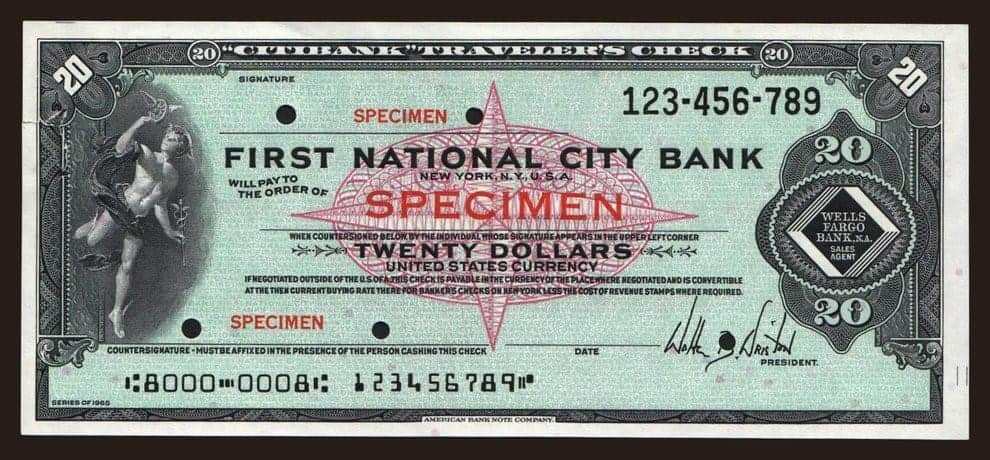

面对庞大的国际金融市场,当时的纽约国家城市银行,战线拉得很长。因此,为了加强国际间的金融业务联系,为远距离的金融贸易提供便利,当时的花旗银行早在1904年首创旅行支票业务,相比普通的支票,旅行支票没有指定的提付款地点,一般也不受日期限制,能在各地的分行通用。这一创举,也是基于当时的花旗银行广泛的全球布局基础上才有条件形成的。

从此之后,旅行支票拉进了国家之间金融贸易的距离。减少了跨国业务中不必要的障碍,大大便利了国际贸易的顺畅进行。花旗银行的这一发明成为了美国金融史上的一次巨大进步。不但如此,同一时期,花旗银行还做出了许多其他杰出贡献,比如我们熟知的复利计息算法,个人贷款等等,这些都是花旗银行的首创,并且这些创新在20世纪中期极大的的推动了美国银行存贷业务走向现代化的进程。让花旗银行在当时的美国国内首屈一指,实力另其他银行望尘莫及。

花旗银行这一路走来,一方面内谋创新,另一方面,外求拓展。虽然花旗在1929年已经成为了全球最大的商业银行。然而,美国金融业却并不是一帆风顺的。大家知道,上个世纪的二三十年代,经济大萧条让美国的金融业遭遇凛冬。

花旗银行也因此脱离了洛克菲勒财团,后来又暂时依附于另一金融巨头,摩根集团。这一时期的花旗银行虽然在国际市场有所收获,但是在美国国内的业务亏损非常严重。好在美国很快又迎来了经济的复苏和振兴。

众所周知,在第二次世界大战中,美国大发战争财,战后作为战胜国的美国也大大提升了国际地位。花旗银行就这么在战后的有利条件下恢复和扩充业务。凭借着战争贷款,欧洲的米歇尔计划逐渐恢复了元气,仅仅在1945年就卖掉了56亿美元的美国国库券。

随着实力的再次雄起和美国国内金融界银行兼并重组的浪潮,当时纽约国家城市银行兼并了摩根旗下的纽约第一国民银行,之后更名为纽约第一国家城市银行(First National City Bank of New York)。

合并后的花旗银行成为了美国当时的第三大银行。此时花旗银行还加强了海外市场的推广,成立了单独的海外投资公司,进行专业的海外分支事物的运作。就这样,战后的花旗银行逐渐恢复了经济大萧条之前的繁荣。但是,在战后经济的复杂局面下,银行利率时长波动,难以保持稳定。

同时,面对活期存款利率低 而 定期存款 灵活性差 的死局,很多投资者逐渐放弃了对银行的信任,转而取出存款并去寻找其他投资方式。留不住存款,就相当于抽了银行的血,没有了钱,银行的运营毫无疑问的会陷入奔溃。

面对这一危机,花旗银行再次成为了美国金融业创新的扛把子。它结合活期存款的灵活,改善定期存款过于固定、利率低的劣势,于1961年发明了可转让定期存单(negotiable Certificate of Deposit)。可转让定期存单有着固定的利率,金额固定,而且不能提前取钱。但他可以不记名,并可被转让,而且存期一般较短。通过这样的发明,花旗银行稳住了银行投资者的信心。可转让定期存单在一定程度上让利于投资者,又运用这种发明加强了时间与额度的限定。从而巩固了银行业的稳定发展。

到了1962年,在成立150周年之际,花旗银行去掉了名字上的纽约两字,更名为‘第一国家城市银行’。此后,花旗银行对企业内部组织结构进行了一些列新的调整,并随后重组为多银行持股集团。花旗银行是做为集团核心的附属机构,占据半数以上的主要股份。此时的花旗集团旗下有13个子公司,提供银行、证券、投资信托、保险、融资租赁等多种金融服务。开始了多元化的金融发展道路。1974年,第一国家城市银行 正式更名为Citicorp,中文叫做花旗集团,花旗银行也随之更名为Citibank, 并一直沿用至今。

在企业内部重组的同一时期,花旗银行依然在拓展银行业务方面大步前进。在60年代,花旗银行先后进军租赁和信用卡业务。1967年,当时花旗银行的第一张信用卡 叫做 ‘第一国家城市签账服务’ 就此问世。并在两年后改名为Master Charge,也就是现在著名的MasterCard的前身。

70年代的花旗银行成为了美国VISA卡与MasterCard的主要发行者之一。在信用卡的基础上,1977年,花旗银行开建花旗借记卡银行中心,率先大规模将ATM机引入银行系统,让ATM成为银行的必须业务之一。这又大大推动了银行金融业务的自动化进程,精简了日常业务的流程。如今,花旗银行已是美国最大的信用卡发行者。

进入80年代,花旗银行凭借着在信用卡方面的优势,继续拓展国际市场。陆续首创了凭借个人电脑直连银行的‘直接连入’服务,也就是我们今天网上银行的前身。还有触屏式ATM机、抵押信用卡等等当时银行业前所未见的新发明。此时的花旗银行已经成为全球的首要外币交易代理商。

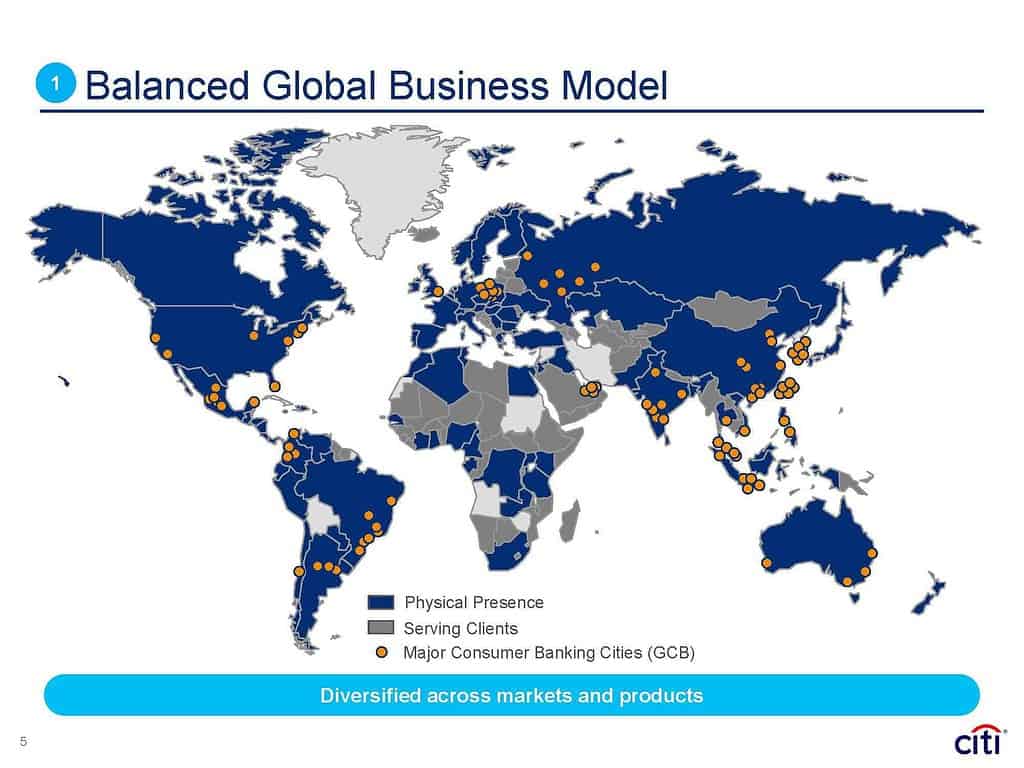

到1982年底,花旗银行已在94个国家拥有1490余个分支机构。期间,花旗银行先后兼并了多个竞争对手,比如说加州忠诚储蓄银行、芝加哥第一联邦银行、迈阿密比斯肯联邦银行、华盛顿特区的国民永久储蓄银行等等。并在美国加州、弗洛里达、伊利诺伊、华盛顿哥伦比亚特区收购储蓄与贷款业务。花旗集团也因为花旗银行的壮大而一跃成为美国最大的单一银行控股公司。

到了90年代初,花旗银行再次成为美国最大的银行。不过与此同时,危机逐渐来临。迅速壮大的花旗银行由于战线拉得太长,业务经常都是难顾首尾。在海外市场和商业房地产方面,花旗银行饱受不良贷款的困扰。从1990年到1992年,花旗银行的信贷坏账达到了100多亿美元。当时上任不久的花旗银行CEO,叫做John Reed,便带领着企业开始了轰轰烈烈的三年复兴计划。从1992年开始调整资本结构,在短短三年里,花旗银行的坏账总额迅速下降,并逐渐开始恢复了资本实力。

在计划完成后的1995年,花旗银行的年净收入达到了创下记录的3亿美元。同年花旗银行再次将目光投向了亚洲,回到了阔别半个世纪的的中国大陆开设分行。1996年,花旗银行就成为了当时亚洲拥有最多信用卡的银行。

从花旗银行到花旗集团,花旗实现了业务综合化的一次蜕变。而第二次蜕变为花旗增加了保险等综合业务。让花旗成为了世界上规模最大的全能金融集团之一。1998年,花旗集团与旅行者集团合并。Logo则结合了花旗的蓝色字体和旅行者的红色雨伞,也就是我们如今看到的花旗商标样式。旅行者集团的前身可以追溯到1864年,是一家实力雄厚的保险公司。

在证券经济、投资金融服务等领域都有业务。合并后的花旗集团总资产高达7000多亿美元,横跨100多个国家。面向1亿多个客户,成为了美国第一家集商业银行、投资银行、保险、共同基金、证券交易等诸多金融服务业于一身的金融帝国。

在1997年《财富》杂志世界500强排名中,此时花旗和旅行者还没有合并,花旗是位居第58位。而一年的蜕变让花旗集团跃升至1998年的第16位。一年时间上升了42位。

虽然1998年亚洲金融危机,2001年阿根廷金融危机和911等一系列重大国际事件让全球金融局势再次陷入动荡。而花旗集团由于实力大增、信用稳定,在当时其他各大银行总体盈利水平下跌20个百分点的情况下,花旗的盈利仍有所增长。

因此,我们可以看到,综合全面的花旗集团从那时起,就拥有超凡的抗风险稳定性。

21世纪后,花旗银行在美国和中南美、欧洲,亚洲等地 陆续进行了数十次的收购。将多家国际银行业务收入麾(hui)下,更加壮大了自身集团的实力。如今的花旗集团依然不忘创新的初心。在当下移动支付的浪潮中联合Mastercard推出NFC支付贴纸,这种无接触的贴纸以信用卡为基础,可以随心粘贴(tap),只需靠近支付终端上的读取器即可完成交易。这将信用卡功能浓缩到更加便携的贴纸之上,进一步便利了支付。

历经两个多世纪的经营,花旗银行已经成为全球最大的金融服务机构。资产高达一兆美元,在全球共有27万名员工,为近150个国家约2亿消费者、企业、政府及机构提供各种金融产品及业务,包括信贷、投资银行、保险、证券经纪、资产管理服务等等。也正是这两次蜕变成就了花旗银行如今的辉煌。所以说,花旗银行的成功,是一路多元发展,力求创新的成功。

花旗银行和美联储

在大多数人眼里,美联储是一个美国的政府部门。然而,美联储并不是一个一般意义上的联邦政府组成部门,而是一个拥有巨大权力的独立管制委员会。该委员会根据1913年《美联储法案》成立,它是美国实际上的中央银行,兼具规定货币信贷政策与管制参加联邦储备系统银行的双重职责。并且,美联储独立于国会和总统,实行“多名委员领导制”。

不了解美国宪法的朋友们可能听到这云里雾里的,简单来讲,美联储其实就是一家披着政府机构的皮,但本质是私有制的中央银行,是不是很有意思啊,我们许多人都认为是美国政府在发行美元,实际情况是美国政府根本没有货币发行权;美国政府如果想要发行美元,就必须把美国人民的未来税收通过发放国债的形式抵押给私有制的美联储,由美联储来发行“美联储券”。但因为美联储是一个私有机构,所以许多原始资料并不公开。因此,这个机构对于我们很多来说都是非常神秘的,我们最多也就听听鲍威尔说了些啥。

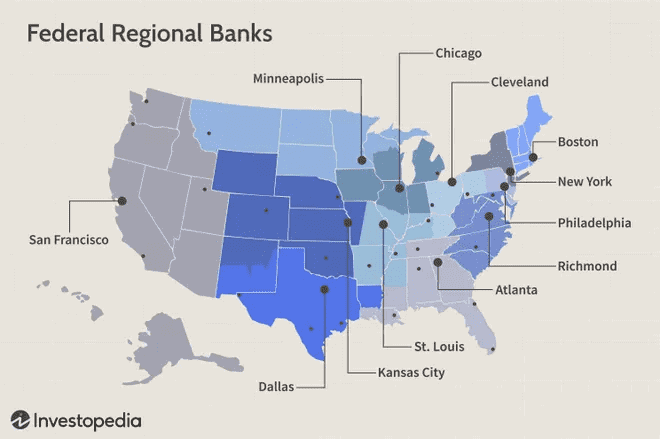

美联储旗下拥有12个联邦储备银行。其中纽约联储的资产总量和活跃性在12家银行之中位列第一,被公认为美国联邦储备系统中最重要的、最有影响力的区域储备银行。不同于其他11个地区联储,纽约联储还具有其他“专属”职责:

第一个专属职责,执行公开市场操作:疫情爆发前期美联储频繁的回购市场操作,这正是纽约联储的职责之一。

第二个专属职责,纽约联储存放黄金储备:纽约联储大楼坐落着全球最大的“黄金宝库”,该金库存放的黄金大约为3亿多盎司,占全球官方储备黄金的25%到30%。

最后一个专属职责是监管政府资金周转:受美国财政部之托,纽约联储监督着美国联邦政府日常的资金周转活动以及重大的战略性资金周转活动。这什么意思?意思就是政府要用钱了得和美联储报备,美联储其实是美国政府的资金管家。

因此,毫不夸张地说,纽约联储的一举一动都影响着全球金融市场。我们经常戏称说,美联储的一个喷嚏足以在全球市场掀起惊涛骇浪,而纽约联储则正处于美联储系统的心脏地带。

刚才既然说了其实美联储是私有制的,那谁是背后的股东呢?早在2018年底,当时由于市场再三施压、要求美联储提高透明度的情况之下,纽约联储的持股细节终于被大曝光。大家看,报告中指出,花旗银行是占股份额最大的机构,持有纽约联储8790万股,占总数的42.8%。第二大股东是摩根大通(J.P. Morgan),共有6060万股,占总数的29.5%。换句话说,两家银行共同控制着纽约联储近四分之三的股本。

不但如此,早在1913年美联储建立初期,正是这两家财团注资成立的美联储,并且多次从金融危机中拯救美国经济。这100多年下来,这两家财团一直都是美联储的最大股东之一。当然,美联储还有许多其他的小股东,包括高盛银行(占据纽约联储4%的股份)摩根士丹利银行(3.7%的股份)、,纽约梅隆银行(3.5%的股份)、德意志银行(占0.87%)等,海外机构则包括汇丰控股(6.1%的股份)、瑞穗银行(819344股)、中国工商银行(221278股)等。

所以,我们可以得出一个很简单的结论,美国要印多少美元,很大程度上是花旗和摩根大通(J.P Morgan)说了算的,因为是他们发的钱,不是美国政府。因此我们在消息面上,通过关注他们的观点就能大体知道经济的走向了。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

加拿大的养老体系已经难以支撑未来10年的居民退休。 AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

编辑于2022.08.31

RELATED READING

顶级投资顾问的一天">顶级投资顾问的一天

想了解金融投资和咨询...

Read MoreTOP SALES都在认真 “筛选客户”">TOP SALES都在认真 “筛选客户”

了解财富管理行业的职...

Read More