五年翻倍的投资回报是...

Read MoreCategories

- About AI Financial (4)

- Brand Story (19)

- Client Case (17)

- Daily Finance News (60)

- Entertainment (14)

- Everything about Advisor (12)

- Financial Product (36)

- Global Focus (38)

- Industry Analysis (17)

- Insights and opinions (99)

- News and events (16)

- Stock Market (183)

- Uncategorized (5)

Recent Posts

- AiF观点 | 7大权重股对市场的影响 April 26, 2024

- AiF观点 | 加拿大统计局:中产年入7万, 你达标了吗? April 26, 2024

- S&P 500 posts best week since November, Nasdaq surges 2% Friday as Alphabet soars April 26, 2024

- AiF观点 | 核心通胀又涨了!意味着大家的支出又涨了! April 26, 2024

ChatGPT: “加息目的:打压房地产泡沫”| Ai Financial

编辑于2023.11.27

前言

2023年11月6日,OpenAI又公布了ChatGPT的最新功能,利用人工智能来回答很多难题。例如前几月美联储数次加息,市场上大家对于房地产的发展方向看不清楚。所以让我们利用好人工智能的数据库这一大利器,看看ChatGPT是怎么回答的。

本次讲座分为四个主要部分:

–美联储加息和房地产的关系

–国家政策对房地产的影响

–席勒教授如何看待房地产

–资金投房产还是基金

美联储加息和房地产的关系

首先问ChatGPT的第一个问题,就是“美联储加息和房地产的关系”。对此,ChatGPT的回答是:美联储通过不断调整短期利率来影响整体经济和金融市场。为了更加清晰明了,ChatGPT列出了以下五点:

利率和贷款成本-更高的利率会增加购房者的贷款成本,降低他们的购房能力,从而减缓房地产市场的交易活动。

房屋价格和投资-高利率通常会对房价产生负面影响,由于购房成本的上升,购房者更加谨慎,房地产的投机需求也会因此减弱。

房屋建设和开发-更高的利率导致开发商和建筑商的融资成本上升,进而减缓新建住宅项目的启动。

房地产泡沫和风险防范-高利率可以降低过度炒作和投机,使市场保持相对健康的发展趋势,防止可能的经济危机。与此同时,如果泡沫已经开始形成,加息的举动可以刺破房市泡沫,维持金融稳定。

其他因素-房地产市场受到多种因素的综合影响,包括就业、收入、债务、住房供需等,美联储的加息政策是众多因素之一,但越是一个重要的影响因素。

基于以上几点,可以看到美联储加息的举动是会影响到房地产市场的走向的,那接下来继续问一问ChatGPT,美联储具体是如何通过加息来达到打压房地产泡沫的这个目的。ChatGPT同样给出了五条说明:

提高贷款成本– 当美联储提高基准利率时,商业银行通常也会提高贷款利率,使借款者面临更高的贷款成本,降低购房能力。

影响抵押利率-美联储的加息通常会提高长期利率,包括抵押贷款利率,抵押贷款利率上升也会增加购房成本,对房地产市场产生抑制作用。

减缓借款活动-高成本的借款不仅会降低购房者的需求,同时也可能使房地产开发项目不那么具有吸引力。

投资替代选择-较高的利率可能使其他投资选项更具有吸引力,从而降低投资者对房地产的关注,令他们更倾向于其他金融工具和行业,降低对房地产的投资需求。

改变资本市场动态-利率的变化可能影响资本市场的动态。对房地产开发商而言,资本成本的上升很可能减少新项目的盈利潜力,从而抑制房地产泡沫的形成。

通过这几条说明,我们可以看到美联储的利率调整会直接影响到整个房地产市场。除了利率影响,我们还需要问问ChatGPT,国家政策是否会对房地产市场造成影响呢?

美联储加息和房地产的关系

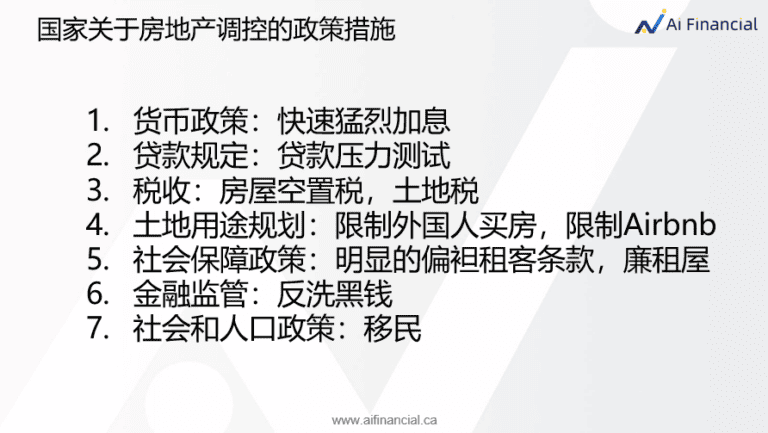

这是我们问ChatGPT的第二个问题,看看加拿大的相关政策是否会对房地产市场造成影响。

对此,ChatGPT回答道:国家政策会对房地产市场产生深远的影响,这些政策可以通过多种方式塑造和引导房地产行业的发展,以下是七点常见的影响。

- 货币政策

- 贷款规定

- 税收政策

- 土地用途规划

- 社会保障政策

- 社会和人口政策

接下来,针对ChatGPT提出的七点常见影响逐一展开,加拿大政府关于房地产调控的政策措施是如何操作的。

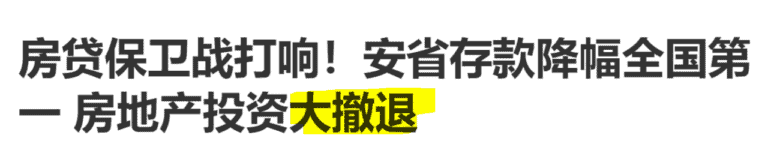

货币政策:快速猛烈加息

自从去年三月份以来,美联储连续猛烈加息,可以说是连续加息了13次,导致现阶段的利息非常之高,利息升高的直接结果就是房贷的月供暴涨,大家的现金流相应吃紧。加拿大数个省长联名上书加拿大央行,希望停止加息。而加拿大央行一直跟随美联储加息的原因就是由于房地产价格的不断上涨,经济发展趋势已经不健康。央行已经发话,如果不能把房地产泡沫挤破,那加拿大央行就可能继续加息,直到把房地产泡沫刺破为止。

贷款规定:贷款压力测试

其实从2021年开始,加拿大联邦政府金管局OSFI已经有动作,将mortgage的压力测试利率提升到5.25%,一直到2022年底,这个压力测试水平还是保持不变。这个压力测试,简单理解就是OSFI要确保买房人的贷款以及还贷能力,如果你的收入不够、资产负债情况不良,那你就不能获得贷款,进而不能买房。OSFI推出压力测试的目的非常明确,就是在说不要以为人人都能随便买房,进而把房地产市场炒的火热,背离了建房买房的初衷,也就是为大家提供一个可以住的场所。

现阶段的贷款申请难度上升,原因就是需要通过压力测试。从早期不怎么查看收入状况到可以借到收入的十倍贷款,逐步下降到现在只能借到收入的五倍左右。而且现在申请贷款查看的不仅是收入状况,还要加上负债状况。如房贷、车贷、信用卡还款等。贷款难度的增加让投资者能借到的钱越来越少了,以至于根本没有足够的资金去购买投资房。国家就是通过这种贷款规定来限制对房地产的投机行为。

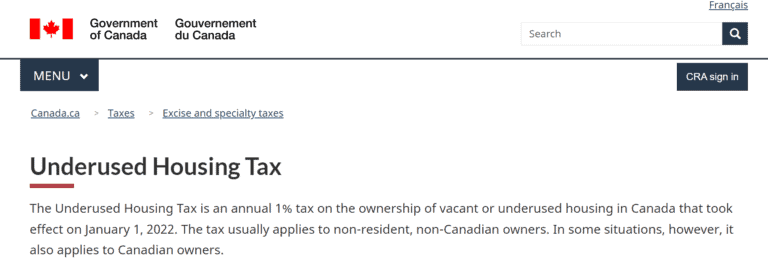

税收:房屋空置税,土地税

从2022年1月1日期,加拿大开始征收房屋空置税,也就是对一个日历年中有超过六个月没有组合、家庭成员、或朋友居住的房屋征收房屋价值1%的税。与此同时,土地税的比例也在不断上涨。全加拿大的主要城市都在对土地税进行增幅,国家正在通过不断出台增加成本、降低利润的政策来为房地产市场降温,恢复经济的良性发展。

土地用途规划:限制外国人买房,限制Airbnb

2023年1月1日起,加拿大颁布了海外买家购房禁令。由于不断有海外买家涌入加拿大房地产市场,导致加拿大本地居民买不到房子。尤其像温哥华、多伦多等大城市更为严重,正是因为海外买家打死购入豪宅到时房价飙升,甚至有些学生都可以买价值5700万的温哥华顶级豪宅,能获得4000万的mortgage。

CMHC政府机构2019年的一组数据表明,BC省住房至少为非居民业主,温哥华这一比例为7.6%;安省3.3%住房为外国人业主,多伦多这一比例为3.8%。在各种物业中,公寓外国人业主比例最高,温哥华和多伦多这一比例分别高达至少11.2%和7.6%。对比之下,温哥华的房地产市场会有更多的泡沫被挤出。

除了禁止海外买家购房以外,政府还限制了即使是拥有加拿大本地身份的购房者也不可以将房子用于Airbnb的短期出租,只能用于固定租客的长期出租。通过多种政策限制住购房的用途,

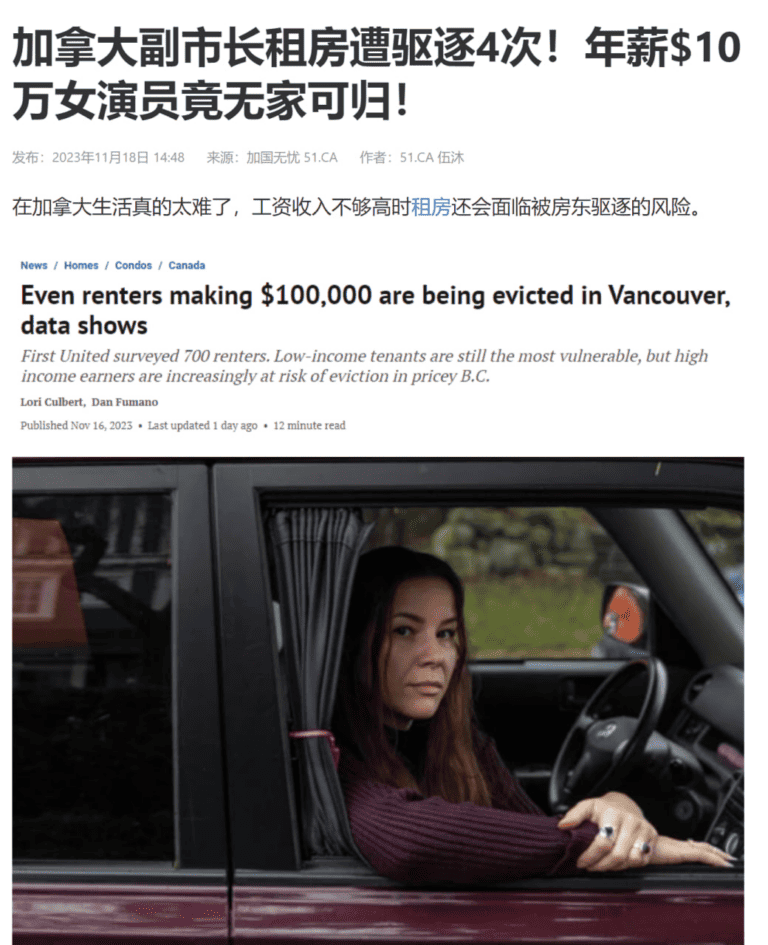

社会保障政策:偏袒租客条款,政府廉租屋

现在的房屋租赁合同条款明显是偏袒租客的,尤其是在安省,哪怕租客住在房子里面不交钱,房东也没办法赶他走。加拿大一直是一个平和的国家,对弱势群体的保护与偏袒更是严重,不允许贫富差距太过于悬殊。

前段时间还出现了一个新闻,加拿大有一位副市长自己是租房住的,遭到了四次驱逐,年薪十万的女演员仅无家可归。不难看出,现阶段的加拿大已经出现了相当大的贫富差距。政府不希望这个差距进一步拉大,也就不希望大量有钱人涌入房市成为房东,这才在政策上如此偏袒房客。

但问题不仅出在房东身上,而是房子不够用的问题。所以联邦政府介入,动用政府的资金新建建筑物作为廉租屋,可以大面积的提供住房来解决整个危机。CMHC(Canada Mortgage and Housing Corporation加拿大房屋土地管理局)官方网站上也发文表示,加拿大现在正面临严重危机,房屋价格已经上涨至普通人难以支付的水平。国家层面已经决定出手,而非散户个人对房地产市场进行投机炒作。

金融监管:反洗黑钱

近些日子,我们常常能在新闻上看到关于房地产公司由于违反了加拿大反洗黑钱的法规遭到重罚的新闻。

以上几点综合起来,不难看出加拿大包括美国对房地产的打压。多点同时发力,政府正在明确地告诉市场:不要再炒房啦!国家在打压房地产!

这是因为把房地产的资金赶出来,赶入金融市场,通过市场的再分配将资金投到实体进经济中去,这样整个实体经济才能运作起来。过去20年间房地产的盛宴已经结束了,不要继续向里投入资金了。

先前ChatGPT一共说了七个点,而最后一点就是社会和人口政策,也就是移民。

很多人继续坚信房价会继续上涨、现在是抄底好时机的原因就是这个。加拿大是一个移民国家,很多人认为只要人口增加就需要住房,房价就必然会上涨,因为房子是刚需。其实并不是,接下来我们重点看一下这一点。

美联储加息和房地产的关系

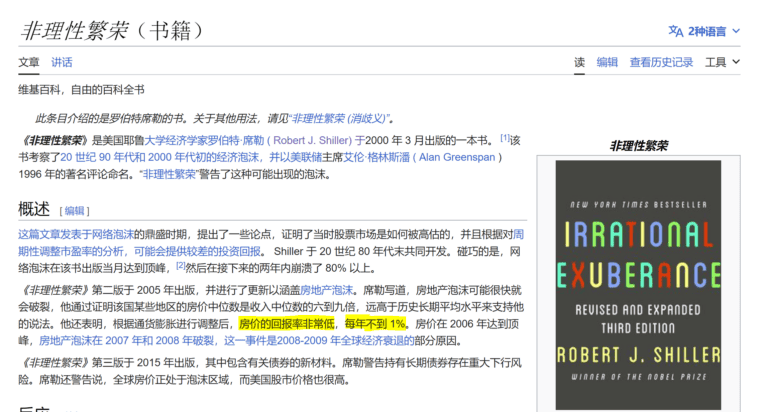

为什么说房子其实不是刚需呢?这就要问问耶鲁大学的经济学教授,2013年诺贝尔经济学奖获得者,罗伯特·席勒是如何看待房地产市场的。

ChatGPT的回答是这样的,罗伯特·席勒对房地产的看法通常收到他对市场销量和行为经济学的关注影响,他鼓励投资者保持警惕,曾发表过以下这些观点:

市场透明度和指数-罗伯特·席勒教授是Case-Shiller房价指数的共同创始人之一,该指数常被用于追踪美国房地产市场的变化。这一指数提供了市场透明度,帮助投资者更好地了解房地产市场的趋势。

情绪和市场波动-席勒教授强调了市场参与者情绪和心理因素在房地产市场波动中的作用,他认为市场并不总是根据基本面的理性评估变动,而是受到投资者情绪的影响。

长期趋势和泡沫-席勒教授肖恩研究过房地产市场中的泡沫现象。他认为,市场中可能存在过度的热情,导致房地产价格超过其基本价值,最终可能引发市场调整。

金融创新和市场不确定性-席勒教授还对金融创新和市场不确定性的影响进行了研究,这些因素可以在房地产市场中产生影响。

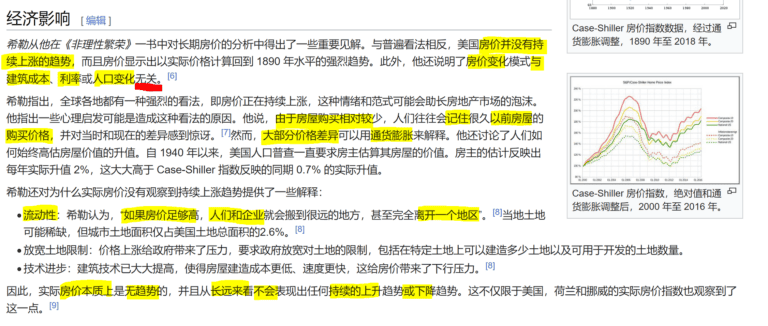

在《非理性繁荣》一书中席勒教授曾明确表示,整体看来房价并没有持续上涨的趋势,并说明房价变化与人口变化无关。由于房屋购买的频率相对较低,人们往往会记住很久以前的房屋价格,并对这种变化感到震惊,然而大部分的价格差异都可以用通货膨胀来解释。

并且席勒教授认为,只要房价足够高,人们和企业就会选择离开一个地区,房屋并非刚需。当地的土地可能稀缺,但城市土地面积仅占美国土地总面积的2.6%。更别说加拿大拥有全世界第二大的国土面积了,房价本质上是无趋势的,并且从长远角度上来看不会表现出持续上涨或下跌的趋势。

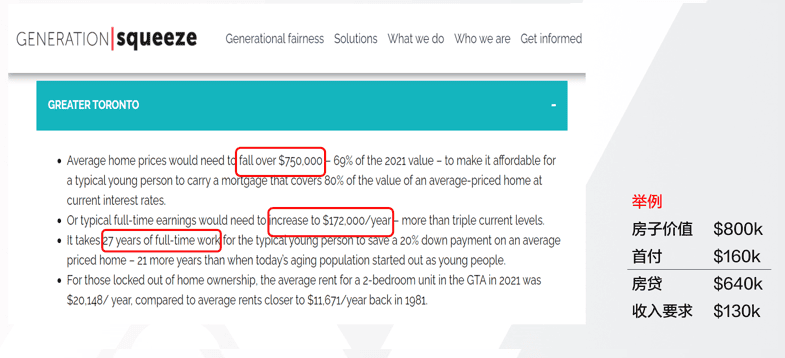

这样疯狂的房价,对于最需要住房的年轻人来说,是非常可怕的。在现在高通胀的情况下,本来年轻人的工资就难以支撑平时的衣食住行,想要再有多余的钱来买房子,靠自己基本是无法实现的。

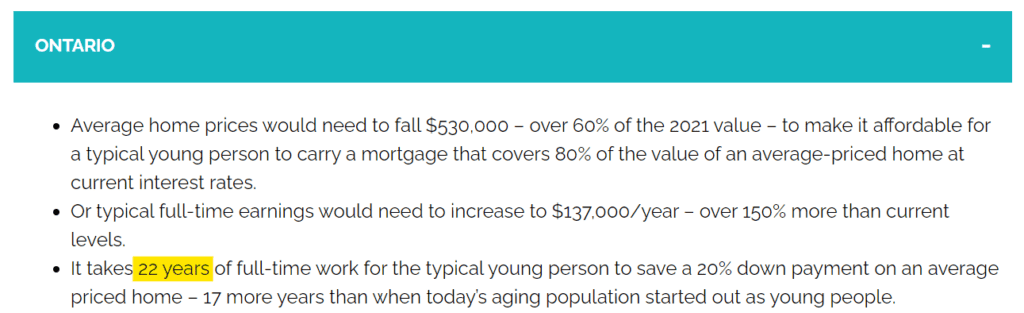

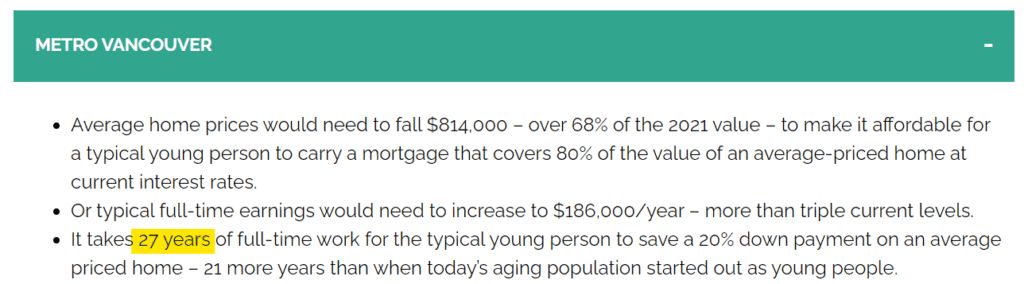

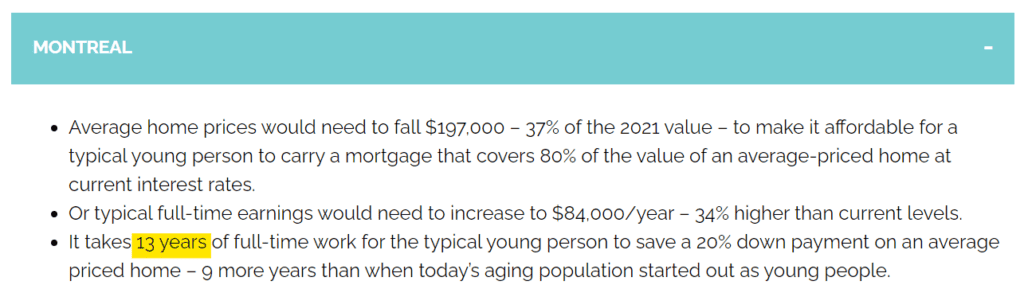

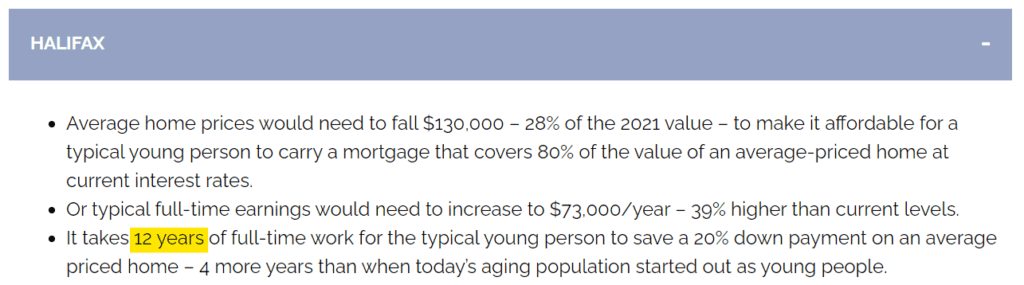

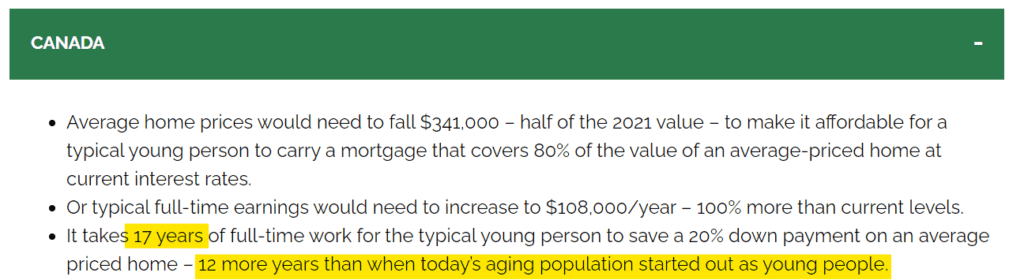

对年轻人来说如果想在大多伦多地区存买房首付,可能需要27年的时间,否则买不起房。要想买得起只有两个办法,要么房价在现有基础上狂降75万,要么工资在现有基础上猛涨到年薪17.2万。

我们这里来看一下,去年代际公平组织Generation Squeeze发布的一份报告。按照2021年高点的房价,年龄在25至34岁之间的新购房者必须全职工作27年,才能攒足够的钱来支付普通房屋20%的首付。

而真正想要买房,不仅要攒够首付,还要能够承担房贷,房贷能贷到多少钱,则取决于收入。比如一套房子80万,即使有了20%也就是16万的首付,你的收入还要能够贷出剩余64万的贷款。我们一般用5倍杠杆来算,那么64万房贷就需要将近13万的收入作为支持!一年收入13万可不是一个小数字,加拿大收入中位数只有13万的一半不到,6万块!由于无法承受高昂的房价,大批的年轻人开始搬离都市。

不仅在大多伦多地区如此,整个加拿大的年轻人平均要全职工作17年才能存够首付。而在1976年,只要全职工作5年就可以存够首付。这才符合房子给人住的原初目的。

年轻人常常被教导说,要节省日常开支才能支付得起房子。如果要在安省支付得起的话,相当于年轻人每天需要少喝19杯咖啡拿铁,坚持这么做5年。大多伦多的年轻人需要每天少喝24杯,大温哥华需要每天少喝26杯,同样坚持5年。当然这是开玩笑的,不过事实确实很令人心寒。

对于任何一个国家来说,年轻人都是中坚力量,都是国家发展的顶梁柱。如果年轻人连一个可以遮风挡雨的房子都住不起,那年轻人还有未来吗,国家还有未来吗。这是一件非常恐怖的事情,这就是为什么连加拿大央行和联邦政府都出手干预了,就是为了让年轻人还能看得见未来的希望。

在《非理性繁荣》一书里,席勒教授还提到,根据通货膨胀进行调整后,房价的实际回报率非常之地,每年不到1%。2023年3月席勒教授接受CNBC采访时还表示,现在的房价太高了,已经需要亮红灯了。到了今年6月,他表示房价已经到了上涨的尽头。而到了今年8月,他明确表示房价要开始下跌了。

资金投房子还是投基金

接下来就是第四个问题,让ChatGPT来分析一下如果有资金要如何选择投资标的。

ChatGPT分别列出了投资房地产和投资基金的优点。

投资房地产的一大优点就是可以对抗通胀,因为房屋的价格通常会伴随着通货膨胀而上涨。其次,用于出租的房产可以提供稳定的现金流,是一种对冲通货膨胀的手段。且房地产可以作为投资组合的一种多元化方式,可以帮助分散风险。综上所述房地产并不是一个能帮助赚钱的投资工具,而是一个保值工具。

投资基金的好处也有很多,首先就是拥有良好的流动性,相对于房地产这种不动产更容易买卖变现,且可以部分流动灵活操作。基金还可以提供广泛多元化的的投资,可以涵盖股票、债券、商品等不同的资产类别。基金还有一个专业管理的优势,由于基金通常由专业的基金经理代为管理,他们拥有做出良好投资决策的能力,适应市场环境的变化。股票型基金还能受益于经济增长。

总的来说,在投资前需要确认自己的投资目标,是长期增值、稳定收益、还是其他目标。购买基金属于长期价值投资,是整体的更好选择。已经有大量投资者开始从房地产投资撤退了,接下来的情况难以预测。

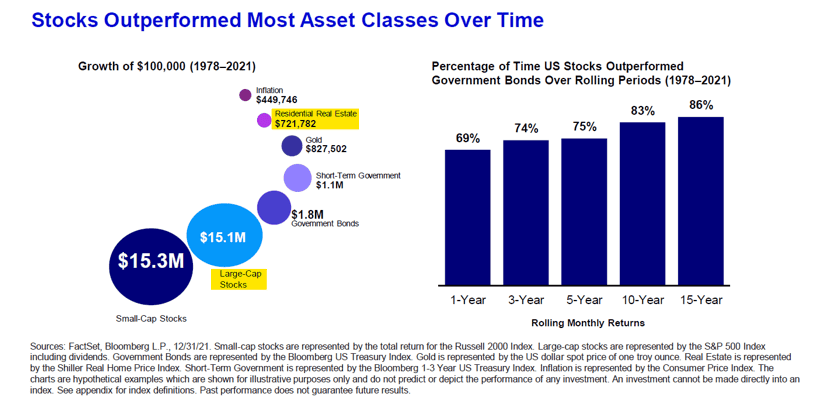

我们来做个简单的对比,根据Bloomberg的数据分析,在1978年到2021年的四十多年间,如果在1978年将10万美元投入房地产市场,到2021年的时候,这笔投资会增长到约72万美元,也就是涨了7.2倍左右。 如果在1978年开始就将10万美元投入美股市场,并且坚持长期持有,到2021年,这笔投资可能会有1510万美元,也就是翻了150倍,差别巨大。

150 倍 vs 7.2倍, 完全不在一个量级上。同样的时长,投股票基金比投地产多20倍回报。

金融投资将会成为新的风口,在未来的时代里,资产管理是整个经济的引擎,将带领整个人类的经济向前发展。在加拿大最新财报发布的时候,副总理还表示加拿大的经济危机就是因为过多资金积压在房地产市场里,整个金融市场缺乏有效的竞争。想要发展需要增加储蓄和投资。

【公司介绍】

Ai Financial是加拿大领先的Fin-Tech高科技金融投资服务提供商。我们利用高科技坚持价值投资,希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活。

通过与银行,基金和保险公司合作,我们选择适合客户的基金产品,管理各种投资账户,如TFSA,RRSP等。同时,我们帮助客户申请加拿大特有低息无抵押投资贷款Investment Loan,提早实现财富自由。

RELATED READING

Why can Citron see through Evergrande's scam, while the majority end up as the prey? | Ai Financial Funds Investing

著名做空机构香橼创始...

Read More