著名做空机构香橼创始...

Read More

编辑于2023.10.31

前言

根据今年5月的新闻,新增的mortgage 在下降的情况下。消费者的债务,首次突破17万亿美元。这说明消费者越来越依赖贷款来支付购买和维持生活方式的费用。而根本原因是因为,通货膨胀导致支出增加、生活成本快速上升。自2020年疫情后,我们的生活发生了巨变,疫情前10美元能买到5个苹果,而如今只能买3个。老百姓只能借更多的钱,来维持原本的生活。

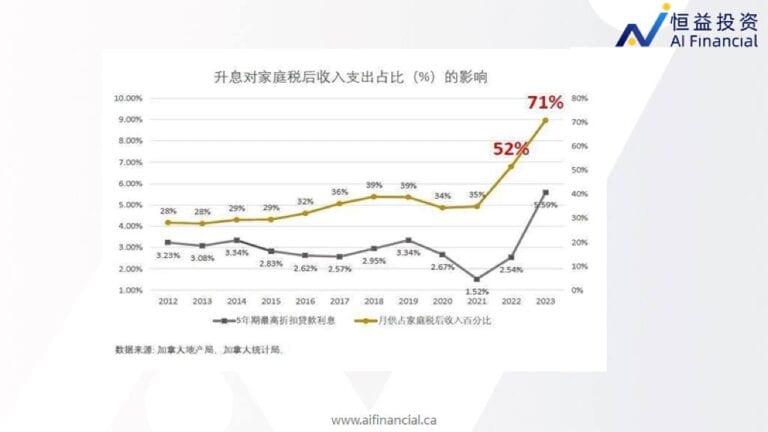

在如此高通胀,高利息的大环境下,如果只把钱存进银行,价值只会越来越低。消费者需要通过投资才能跑赢通胀。而加息更是对家庭税后收入进一步影响,伴随着房贷利息的增长,每月房贷占家庭税后收入的百分比已经从2021年的35% 增长到71%,增长了1倍有余。在如此高通胀,高利息的大环境下,不投资就是被动贫穷!

那我们到底应该如何做才能跑赢通货膨胀呢? 今天的讲座共分为3个部分:第一部分会简单向大家介绍市场的现状,尤其是2022年的市场究竟发生了什么,以及现在的市场如何。第二部分会告诉大家什么样的投资理念和投资思维能让我们的投资长期立于不败之地。在第三部分,会谈谈我们Ai Financial的投资策略。

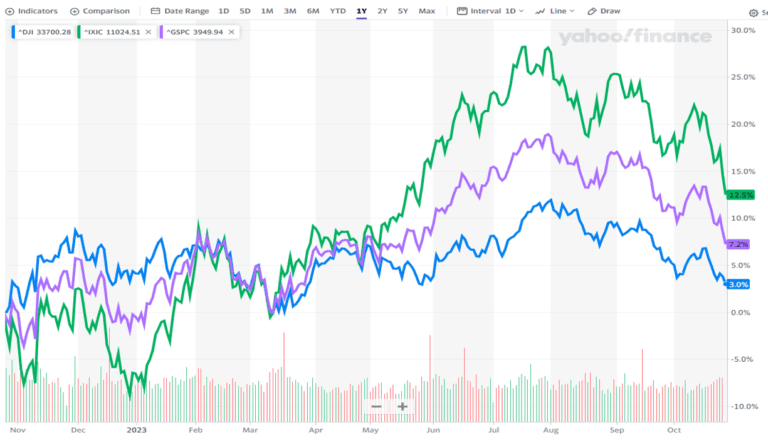

上图是美国三大股DOW,S&P500,和NASDAQ过去一年的涨幅。在7/8两月的高点后,9/10月又开始回调。整个市场大起大落,一天内涨跌几百点已成常态。尽管比不上2022年,但现在的市场也尚未恢复

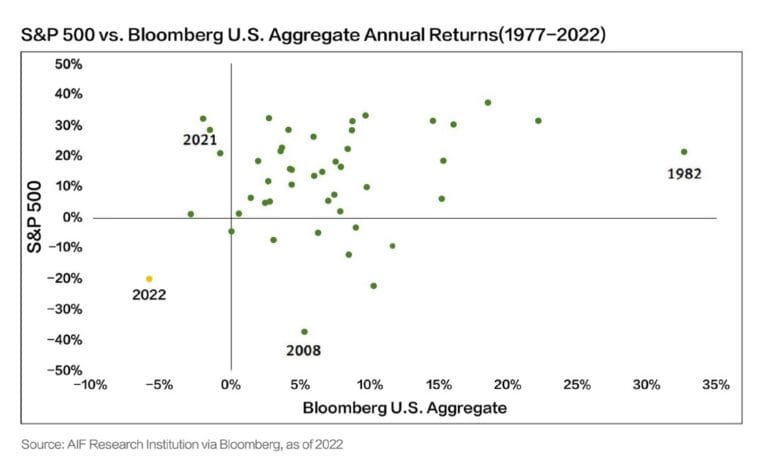

上面这张图是过去45年里的回报情况,横坐标代表的是债券的回报, 纵坐标 S&P500代表的是股票的回报。可以看到,大部分年份都分布在右上角,也就是说在股票和债券同时是盈利状态。小部分的年份落在左上和右下,意味着股票和债券只有一者在赚钱。2022年落在了左下角,意味着股票与债券同时亏损,这在过去的45年里都是非常罕见的情况。如果有人在2022年凭运气猜对了投资,赚了钱,那在其他年份一定是会亏的。

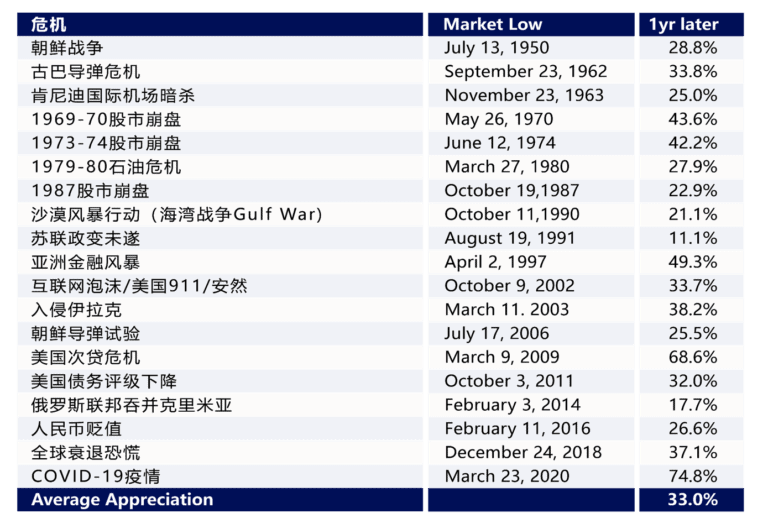

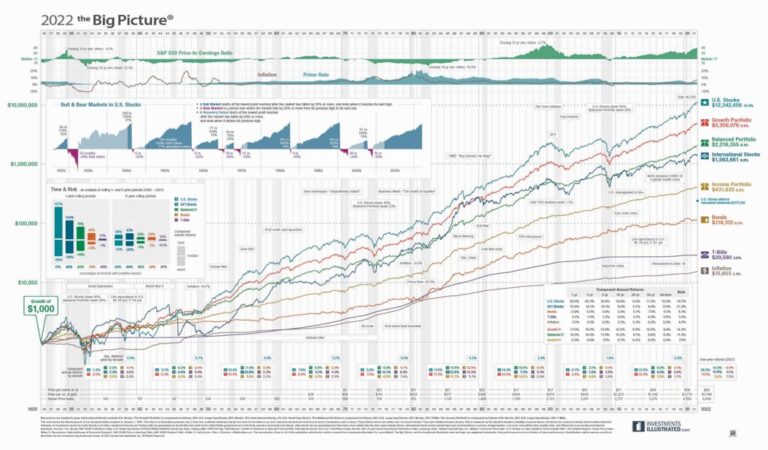

2022年是美股历史上50年罕见的回调, 而历史上每次市场大跌至低点后,留在市场里的人都能在一年后获得很好的回报。

何为危机,顾名思义就是危险与机会并存。

自1950年以来,每次历史上发生危机后,市场都会快速修复,通常能在一年内修复回常态。就像2020年发股市熔断后,下一年的回报率高达74%。通过图表可以看到,危机后一年的回报平均数达到了33%。因此, 每次的危机过后都是机会, 每次的回调都是入场的好时机。 现在道琼斯指数仍然处于底部区域。我们不仅要进入市场,我们还要扎根在市场里面,才能享受到市场给我们的红利。

什么样的投资思维和投资理念, 才能让我们的投资长期立于不败之地呢? 事实上, 在金融市场,对于散户来说,赚钱是非常不容易的,

2013年诺贝尔经济学奖得主,耶鲁大学著名的教授罗伯特希勒教授曾说过: “全世界93%的投资者从来没有在股市上赚过钱。” 罗伯特希勒教授一生研究股市的波动,他在1998年出版过一本名叫《非理性繁荣》的书,预测到当年互联网泡沫的破灭。

根据很多经济学者与金融学者的研究,在全世界的股市上能跑赢大盘的散户投资者只有5%左右。很多市场上,能够跑赢大势的散户所占投资者的比例,连5%都不到。想要真正在金融市场赚到钱,那就必须坚持长线价值投资。提到价值投资, 大家都知道股神巴菲特,从20岁开始, 就开始了坚持价值投资。

今年的8月30日,是巴菲特93岁的生日。他管理伯克希尔58年,net worth一千多亿美元。巴菲特用七十年的人生向我们证明了长期价值投资是真正可以累积财富的。 市面上有太多的“假价值投资者”,把价值投资变成了神话。虽然嘴上说价值投资, 但实际上做的却是投机的动作。

我们Ai Financial 把价值投资总结出自己的理论: 火车头理论.

把经济比作火车, 火车头就是带动经济发展的动力,我们投资就是投资在火车头。投资在龙头板块的龙头企业,也就是投资蓝筹股。伴随着时间的推移, 企业的价值在不断增长,最后获得财富, 就是我们认为的价值投资。也有人认为投资蓝筹股的涨幅太小,时间线太长,想转而投资其他涨得更快的股票。欲速则不达,实际上正在离自己的财务目标越来越远。

巴菲特在投资股票的前8年里, 认为最重要的是预测一只股票会怎么走, 预测股票市场会怎么走。在他20岁的时候, 读到了本杰明 格雷厄姆的书才意识到这种想法是完全错误的。从那时起, 巴菲特再也没有买过任何股票, 而是购买公司,成为企业的股东。

或许有人会质疑,你们这个不做那个不做,那到底什么样的投资才是值得企业做的呢?我们恒益投资一直在追随巴菲特的投资理论,进行价值投资。我们坚持相信价值投资、长期投资的力量,绝对不去投机,也不去预测市场,只投我们真正了解的产品。这也是在沿袭巴菲特的投资观念。

巴菲特本人不相信任何人能准确捕捉入市时机,所以他再三呼吁投资者不要尝试做“低买高卖”短线投机动作,投资策略应是定时定候买入。他打过一个比喻:“如果你买房子,比如10万美元,之后入住了。你是否向房地产公司说,如果房价跌到9万美元,我就想卖出。对我来说,这完全不合逻辑。那为何不将投资股票视为买房呢?”

我们在坚持做真正的投资同时,主要依据火车头理论,为客户选择适合的投资产品。什么是火车头理论呢,大家知道,火车头是有动力的,我们做投资,也要投资到火车头,也就是龙头板块的龙头企业。

根据著名基金公司 T. ROWE PRICE的报告,今年S&P500里, 头部7只股票,涨了60.3%。,其余493只股票只涨了7.2% 。再次验证了Ai Financial的 火车头理论,投资到龙头板块的龙头企业,才是赚钱的王道。

去年市场大跌我们也无法幸免。但是今年的上涨我们成功的抓住了。那些不是我们公司的客户,去年亏了没躲过,今年涨了没赶上。在市场好的时候,大家都在赚钱。而本质上的区别只有在市场表现不佳的时候才能显现:退潮了,才知道谁在裸泳。我们恒益投资靠的不是猜测,而是对金融市场的深刻认知及20多年在市场里的实战累积。

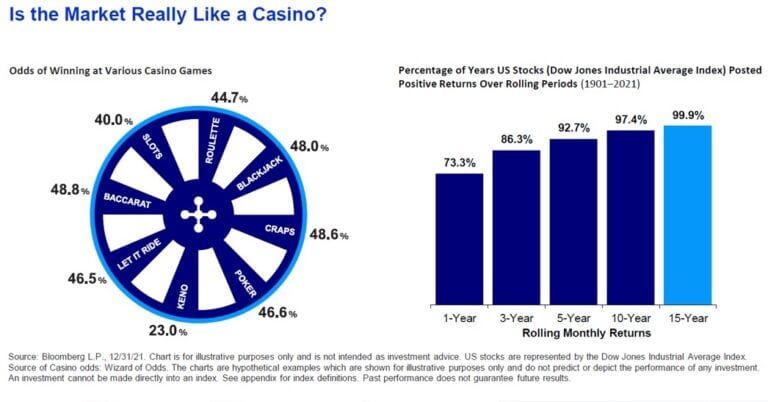

很多人会问,金融市场真像是赌场, 是投机吗?是也不是。如果只做短线投机,短时间内进进出出,炒来炒去,追涨杀跌,那就是赌博,在赌概率和运气。上图左侧可以看到,在赌场里无论玩任何游戏,赢的几率没有超过50%的,这就意味着在赌场玩的时间越久,赢的概率越低,亏钱是注定的。这也是为何我们经常听到,赌博的人总是以倾家荡产为结局。但如果在金融市场里做长线价值投资,赚钱的几率几乎是100%。就像上图右侧,投资在道琼斯指数,也就是龙头板块的龙头企业超过15年,赚钱几乎就是确定的事。

如果你能长期持有, 五年,十年,十五年,我们用专业的统计数据证实, 赚钱不是一个偶然的概率,而是一个必然的结果。

做投资一定要认识到时间的价值。

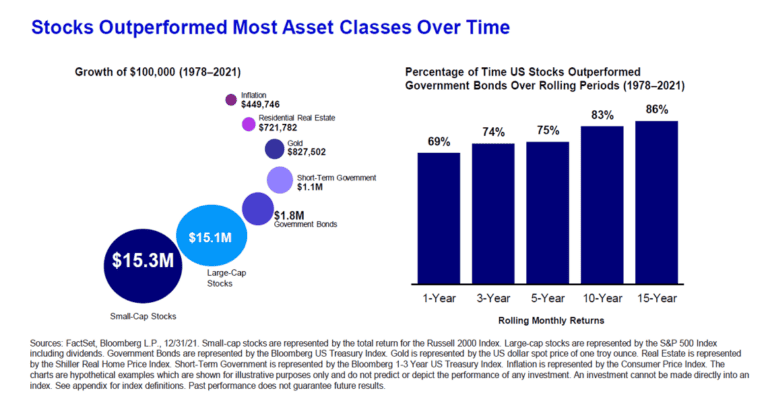

来自美国专业机构彭博社的数据统计,从1978到2021年,如果投资了10万本金,43年后有以下几种结果:

1, 不投资,43年后因为通货膨胀10万的购买力缩水4倍。

2, 投资到房地产,升值到72万,涨了7倍。跑赢了通货膨胀,是不错的选择。但加拿大官网说:房地产是很好的保值工具, 而不是投资工具。

3, 投资到金融市场的龙头板块的龙头企业,我们Ai Financial的投资方向, 也就是我们经常说的蓝筹股,升值到15M,涨了150倍。升值幅度是房地产的20倍!

前几日,加拿大央行已经发话, 房价跌得还不够。政府通过快速加息打击炒房, 把炒房的资金都拿出来, 投到实体经济中,帮助实体创造价值,所以我们作为投资人,才能获得财富。

选择比努力更重要,用同样的本金,花同样的时间,但投资的标的不同,结果完全不一样!

做投资一定要做长线价值投资。上面这张图就是过去100年的市场大盘,我们可以看到整个市场是一只在上涨的。做投资一定要以事实为依据,虽然中间会出现波动和短线下跌,例如08年的金融海啸, 次贷危机, 还有2020年的疫情爆发, 短期的确出现了回调,但在不久后就会恢复涨势。

这里给大家讲一个基础的经济学原理: 人类社会的发展过程中, 伴随着时间的推移, 人类社会的财富在不断地增长。

或许有人会因为各种原由觉得这次的情况和以往不同,可实际上,虽然外界千变万化不曾消停,但人性从来就没有改变。人不是恐惧就是贪婪,而想要做好投资就一定要克服贪婪与恐惧,用逆向思维和时间才能收获财富。就像当下的市场,一定要跳出框架好好思考,究竟是该是恐惧割肉离场还是贪婪入场买入?做投资一定要一直呆在市场里, stay in the market. Now, IT IS TIME TO BUY!

手里有钱的时候,究竟应该怎么投资?只有跑赢了通货膨胀,投资才能算得上赚钱。那买什么能跑赢通胀呢?买房?股票?比特币?基金?其实都不是最好的选择,房地产政府在打压, 挤泡沫,买股票不确定性大,买比特币太风险高,买GIC长期跑不赢通胀。

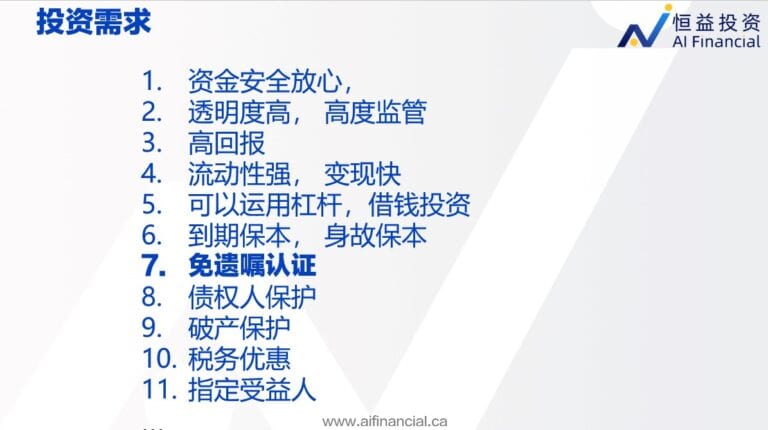

首先来看看大家常见的投资需求:

真的有这样的产品吗?答案是:真的,保本基金Segregated Funds就是一款可以满足上图所有需求的产品。

先来介绍一下保本基金。首先,我们恒益投资不做任何的私募基金,您的钱不是投资给我们公司或者任何个人的。其次,我们也不投资新兴平台上的新兴产品,像数字货币一类的我们不做。我们恒益投资投的是加拿大大型保险公司旗下的保本基金,像IA,Manulife,Canada Life等白线公司,相信大家都听说过。

虽然是保险公司,但其实这些公司除了保险产品以外还有另一种叫做Funds的业务。保险公司旗下的基金就叫保本基金,它是加拿大特有的一种投资产品,只有在加拿大有正式身份的人才可以购买。与大家更熟悉的互惠基金相似,但保本基金就像是互惠基金的加强版。

保本基金它在互惠基金的基础上增加了好几个优点,而这些优点是银行的互惠基金所不具备的。比如说:

–保本功能:当投资到期或者投资人身故时,不管当时的市场下跌到什么位置,我们的本金都可以有75%以上甚至100%的保障,但是如果我们的钱是在银行,就没有这个功能。

–免债权人索赔:就是说资金投进去了之后,不管将来因为投资人做生意失败或者惹上了什么官司欠下了债务,债权人都动不了这个钱。

–指定受益人:保本基金的所有账户都可以指定受益人,不走遗产认证程序,省钱又省时间,避免了很多麻烦。

但需要注意的是,虽然保本基金有这么多优点,但不是投了保本基金就一定能赚钱的。因为保本基金只是一个基金种类的名称,且不说有这么多家保险公司,就是一家保险公司的基金也是成百上千,那怎么投怎么选,最终赚不赚钱,那就要看各个投资公司的专业能力了。

那我们恒益投资做的怎么样呢?过去十年,我们公司帮客户打理投资的年平均复利回报是18.8%。这里统计的截止日期是今年的1月,是包括了去年的数据的。

做投资,其实一年赚钱不难,难的是能做到长期稳定地盈利。这一条巴菲特他老人家做到了,因为他坚持长期价值投资。我们也很高兴地看到,那些认同我们的长期价值投资理念的客户,过去一直跟着我们公司的,都实实在在地赚到了钱。

好,投资产品明确了,我们再来看一下都有哪些投资策略。我们恒益投资主要有3种投资策略:

第一种,用客户的自有资金来投资。我们通过加拿大的各种注册或非注册账户帮客户投资赚钱,比如说:TFSA免税账户,RRSP退休账户,RESP孩子的教育基金之类的账户或者是其他类型的账户,这些我们都可以做。

第二种,用投资贷款来投资,借鸡生蛋。如果你想增大自己的本金,也可以考虑利用投资贷款来投资,这个好处是显而易见的。就是咱们可以用一点点的利息去撬动大额资金作为起始的本金,利用复利的时间效应,去快速地积累财富。

第三种,这也是我们很多客人现在正在使用的方式:那就是用自有资金加上Investment loan去做投资。这样做的好处是:可以充分利用全部资金和时间,做到本金最大,收益最优。

下面给大家分享一个真实的客户案例:长期价值投资的重要性。

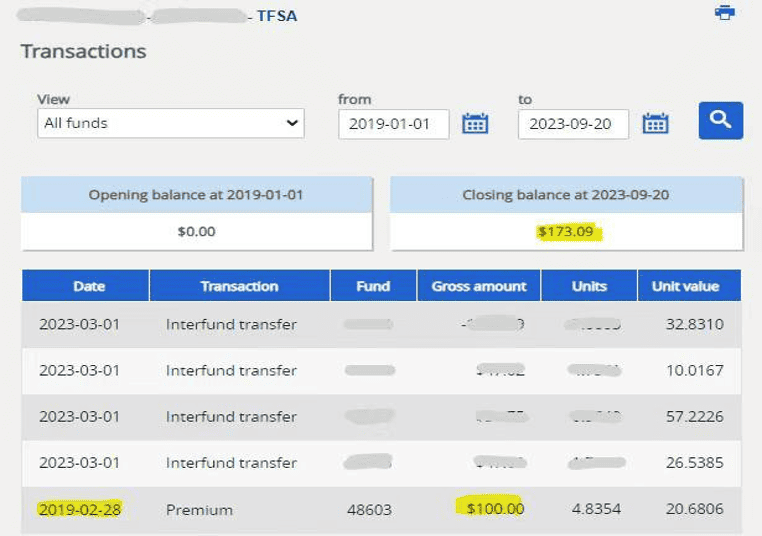

这位客户2019年2月28在iA 的保本基金投了$100,期间经历了2020年美股的4次熔断及2022年美股50年罕见回调。截止目前,4年半的时间,累计回报已经有73%。如果按4年计算,每年复利回报15%。如果当初客户投了100万,那目前帐户上会妥妥地躺着73万的盈利。可惜,人生没有如果。

这就是长期价值投资的魅力!时间越长,复利效果越明显。所以,我们做投资,不要纠结短期的市场波动,即使是出现大幅回调,只要你一直呆在市场里,不要恐慌出逃,伴随着时间的推移,时间一定会奖励你丰厚的回报。

当然,长期价值投资,是说起来容易做起来难!没有20年以上金融市场的实战经验,没有对政治,经济, 金融,人性等等全方位的高维度认知,真的很难在市场里最终赚到钱。某1年或某2年在市场里赚到钱不难,难的是持续稳定盈利,赚过程的钱是没有意义的,最终把钱留在口袋里才是王道!

时间会检验一切,也会证明一切!如果你想一夜暴富, 通过短期投资 追求高回报,只想赚取一段过程的钱, 那我们不是您要找的投资公司,但如果您想做长期价值投资, 伴随着时间的推移, 积累财富,慢慢地变有钱, 最终把钱留在口袋里,那我们AI Financial就是您要找的公司,跟上我们, 一起把钱投资在有价值的企业里,给与时间,就像我们的人生一样,中间一定会有风风雨雨,就像股市的涨涨跌跌,但财富一定是属于目标明确, 坚持到底的人。

我们将与相同理念的客户一起携手同行,相伴一生,收获财富,同时获得健康与快乐。

【公司介绍】

AI Financial 恒益投资是一家人工智能驱动的金融投资公司,主营投资贷款Investment Loan,拥有一套颠覆性的金融投资体系。公司致力于帮助所有人,通过投资理财,获得持续稳定收入,从而过上自己想要的生活。

AI Financial 恒益投资团队希望运用这套投资体系推动加拿大养老体系的改革,让更多人通过金融投资过上更好的生活,推动社会进步,避免为了赚钱而牺牲时间和健康,或因没有足够的存款而不能顺利退休。

著名做空机构香橼创始...

Read More