分类

- About AI Financial (4)

- Brand Story (19)

- Client Case (16)

- Daily Finance News (56)

- Entertainment (14)

- Everything about Advisor (12)

- Financial Product (35)

- Global Focus (38)

- Industry Analysis (17)

- Insights and opinions (94)

- News and events (16)

- Stock Market (183)

- Uncategorized (5)

Recent Posts

- 纳斯达克连续第三天上涨,科技股涨势推动上涨 | Ai Financial 财经日报 4月 24, 2024

- AiF观点 | 第四次工业革命的时代浪潮滚滚向前 4月 23, 2024

- 标普500和纳斯达克大幅上涨,特斯拉开启“Magnificent 7”季报 | Ai Financial 财经日报 4月 23, 2024

- AiF观点 | 财报季到了 4月 23, 2024

今年下半年市场会转熊吗|恒益讲坛

编辑于2021.07.12

2021年转眼已经过半,这半年的美股市场可以说连创新高,纳斯达克指数由于在去年的涨幅惊人,因此在今年上半年的2月至5月出现过一个15%左右的区间震荡,但是最终也不断创出了新高。目前,我们有一些客户在半年的时间里也达到了两位数的回报。

赚到钱了当然很开心,但是呢,我们也收到很多客户的反馈,说现在股市涨得太高了,感觉股市要回调,是不是应该把钱都拿出来避险?还有的客户甚至说股市上涨了那么多年,这次是不是要转熊了,这一熊可能要熊个几年吧?这些问题接踵而来,我们怎么看待这个美股市场呢?那么,今天我们的讲座就和大家来分析一下今年下半年的美股走势。

分析走势前,我们先来和大家说一说熊市和牛市都有哪些特征,然后结合当下的行情告诉大家现在处于哪个阶段。

熊市

特征

我们从历史中最近的一次熊市中给大家总结一下,熊市都有哪些特征。大家都知道2008年次贷危机,首先由于房地产的泡沫破裂影响到了实体信贷市场,也就直接影响到股市中的投资者对金融和房地产板块的信心。这个当时的龙头板块出现问题以后,也导致了美国股市在2008年出现雪崩,走入了熊市。那好,让我们仔细来看一下当时环境下的股市都有哪些特征?

首先,我们先来讲讲2007年-2009年美股情况。当时2007年10月11日美股达到了最高点,然后一直下跌,跌到了2009年的3月6日,整个一年半的时间里市场跌了53.78%。回头来看,我们知道当时是个熊市,下跌幅度非常大。从现在来看,当时发生的这些已经成为了事实,所以我们知道当时就是熊市,那么我们能否提前能知道熊市会到来呢?实际上是有可能的。

时间倒推回2005年,其实在2005年的时候,我就知道可能会有大熊来临,但当时我不知道大熊具体会在什么时间来临,因为大熊走的特别慢,最后走了快3年的时间才走来。但在熊市来临的3年前有大量的迹象说明熊市会到来:

其一,在2005年的时候,整个美国房地产板块的股票已经全部来到了他们股价的最高点,在之后到2006, 2007年整个房地产板块的股票在一路狂跌。为什么要看房地产板块?因为当时房地产板块在整个美国市场中属于龙头板块,整个房地产板块占到了美国当时GDP的17%,是整个美国经济的火车头、龙头板块。

专注火车龙头板块实际上对我们了解股市有一个至关重要的影响作用,因此我们恒益系统主要关注的是火车头龙头板块。在2005年时我们知道美国房地产市场已经来到了顶部,因为我们看到,在整个房地产市场里的三个梯队,第一梯度的LEN,当时它是领跌的;随后第二梯队KBH也下跌;最后第三梯队HOV也下跌。最终这些各个梯队的代表性股票全线下跌,说明整个板块在跌。

当时,金融和房地产板块是整个美国经济的龙头,如果龙头板块下跌,这将表明一个什么道理呢?股市会涨还是会跌?我们用常识来判断,也是我们恒益投资系统的火车头理论不判断一下,当火车头板块下跌时,股市是会下跌的。但是,当时的事实是什么样的呢?

事实是,从2005年到2007年10月份,一直是一个上升趋势,这就是一种背离——这种背离在我们恒益系统的火车头理论里,叫做“鸡犬升天”。这时的股市,整个龙头板块升不动甚至下跌;但在龙头板块下跌时,其他的小盘股、垃圾股、仙股都在陆续飞天,不断创新高。

大家想一想,当龙头板块下跌时,意味着社会经济失去了动力,那么经济整体都应该相应下跌才对。但股市却往上冲,为什么?这冲上来的又是什么?冲上来的这就是我们所谓的泡沫。而这个泡沫是一定会破灭的。只是虽然2005年我们就已经看到了泡沫,但我们并不知道这个泡沫什么时候会被戳破。历史告诉我们,直到2007年10月,这个泡沫才真正被戳破。

作为在市场里真正做投资的人,我们是完全有能力在泡沫破灭之前就看到这种迹象。在我们恒益投资的火车头理论里边,这种鸡犬升天就是典型的牛末熊初的一个典型迹象。如果看到这种迹象出现,投资者就要小心了,因为熊要来了,但我们不知道熊什么时候真正会来,然而我们能确定的是,牛市结束了,这是最关键的一点。

直到2007年4月,美国一家金融公司(New Century,新世纪金融公司)轰然倒闭,然而这家公司的倒闭预示着整个美国次贷危机正式地拉开了序幕。这家金融公司当时拥有很多导致次贷危机的金融产品,公司倒闭后,违约潮也接踵而来,我们已经预感到熊市就在前

面,虽然具体到来的时候不是特别明确,但我们可以确定的是,熊市不远了!

2008年的3月份以后,市场接连出现了几个大崩盘。首先崩盘的是2008年3月份Bear Stearns,它是当时第一家破产的上市公司,整个股票直接归零。这家公司一些有价值的部门,最后被JP MORGAN收购。当时这个股票从50~60块钱左右直接归零。

当然,这次金融危机中最大的恶性倒闭事件是大家都知道的LEHMAN BROTHERS的倒闭。它倒闭的时间是2008年的9月15日。众所周知雷曼兄弟是美国一家很大型的投行,投行都倒闭,可见这次危机的惨烈。通常很多有价值的公司倒闭后会被收购,但雷曼兄弟倒闭后,是彻底归零,完全没有被任何其他公司收购。因为大家都认为它的资产不值钱,所以再便宜也没有人愿意花钱去买,导致这家公司完全破产。

那我们现在回头来看当时道指的情况,从2008年10月11日顶点开始下跌,一路跌到了2009年的3月6日,总共下跌了53.78%。我们见证了2008年美国次贷危机,也从中总结出了熊市到来的基本特征:

- 龙头板块下跌

- 小盘股飙升

- 大型企业倒闭

牛市

特征

分析完了08年的熊市,我们来看看2009年之后这10多年的牛市是如何产生的。

大家知道2008年次贷危机,怎么会出现的,就是因为市场没钱了,那没钱怎么办?就印钱呗。所以,在2008年股市下跌的时候,美联储就开始印钱了。但是,真正开始大量印钱(也就是量化宽松,也叫QE)的是从2009年开始的。

在进入2009年之后,美国开始进入QE1(第1次量化宽松),也就是第一次大量印钱。

那么,量宽的第一阶段,到底印了多少钱呢?做个非常形象的比喻,如果把QE1的钱都换成一美元,然后把这一美元的长度连在一起,总共有多长呢?这个长度是个天文数字,从地球到月球,然后从月球再回到地球,就这么长,大家可以想象这第一次印了多少钱.

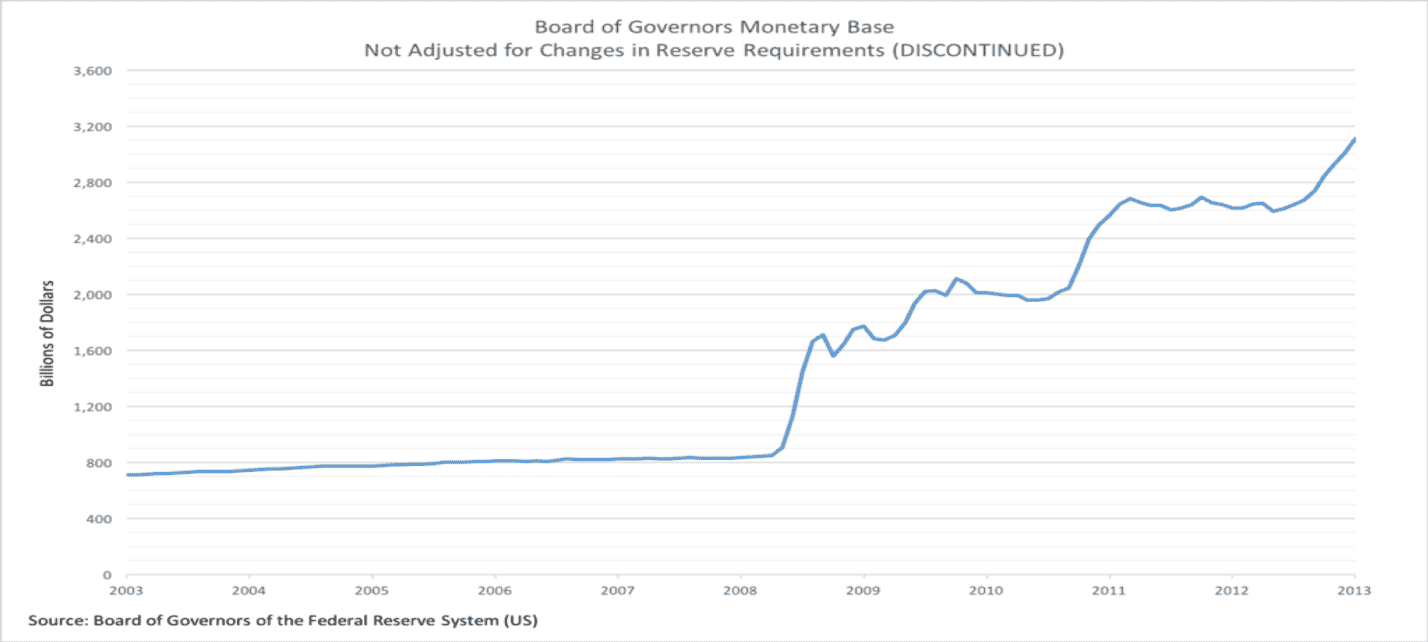

这个QE从2009年开始一直往后走直接量化宽松了4次,庄家在通过借债回购,这说明市场有足够的资金去支撑股市的下跌。这里有一张图,是我们在美联储当时四次量化宽松时印了多少钱。从2009年开始印钱,然后QE1,QE2,QE3,QE4,印到了2013年。之后的QE2,3,4箭头不断的上涨,大家可以看到市场在这个时候完全不缺钱,当市场不缺钱,它不就解决了金融危机缺钱的问题了?

在试图刺激美国经济的最新努力中,2008年12月,美联储首次将关键利率下调至 0% 至 0.25% 之间,并表示预计在未来一段时间内将利率保持在前所未有的低水平附近。我们从这个图上来看,这个接近零的利率一直保持到2015年才开始慢慢上升。

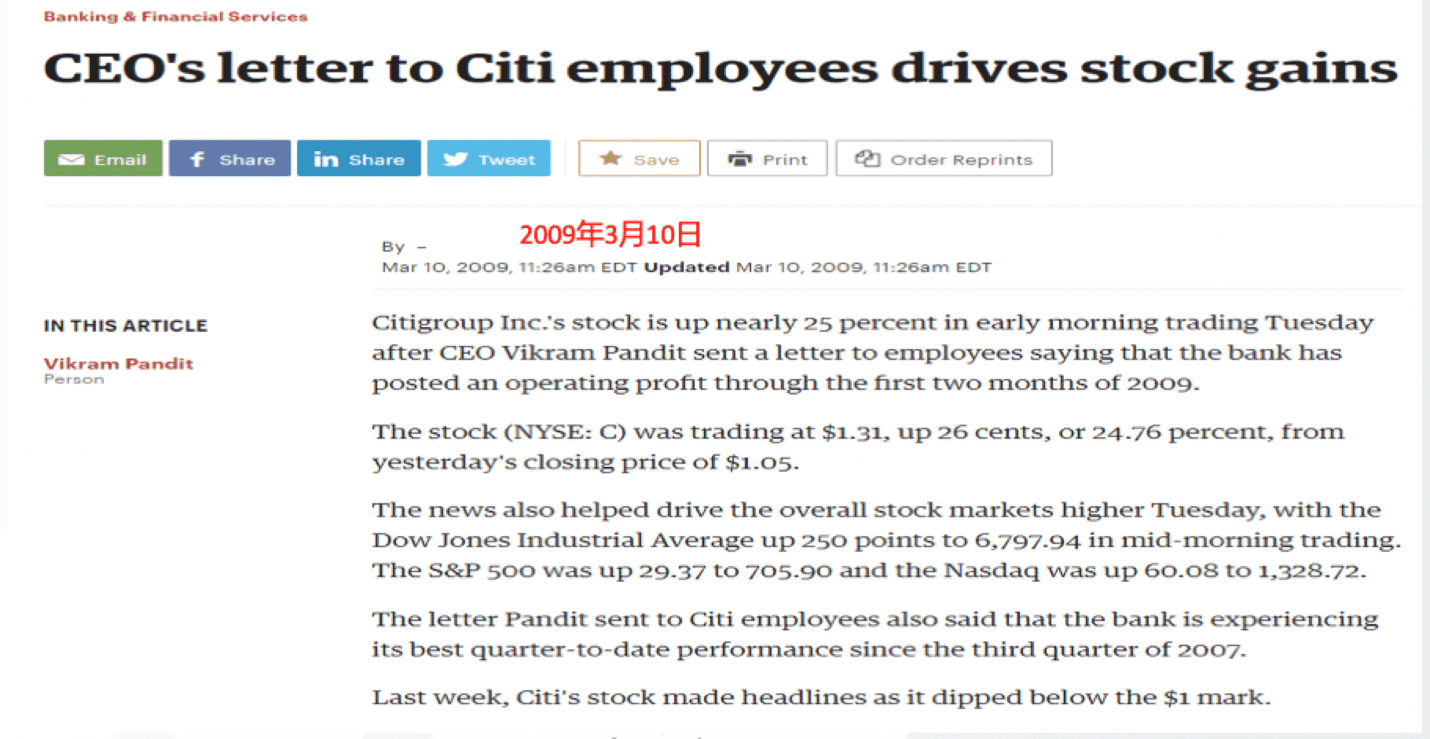

时间来到2009年3月6号,美股触底时是有明确的信号放出的。如果你对市场有深刻的了解,你就知道市场会有很多信号。这次的信号是2009年3月6日花旗银行的CEO给公司内部高管发送了一封email,信中说公司在前两个月已经开始盈利了。这封信貌似是没什么特别的,但其实不然,这么一部机密的EMAIL,在3月6日早上出现在了全球各大媒体报纸上的头版头条,这就很蹊跷。一封内部email,怎么可能出现在全世界的各大媒体的头版头条呢?这其实是一个昭告天下的广告,是一个信号。

一个花旗银行的CEO说他们前两个月赚钱,如果大家对市场有一点了解,我们有季报,有半年报,还有年报,但是没有两个月的报告。财报没有两个月的月报,这说明这是个很特别的事情,而且上了全世界头版头条,其实这是对全世界的多头发出信号,庄家要开始组织团队和力量开始打反击战了。

我们回头来看,当时2009年3月6号,整个市场来到最低点,花旗银行的股票那时就是最低点,当时是星期五。接下来的星期一,2009年的3月9号,整个市场开始转涨。花旗银行是美联储的一级经销商,是美联储最大的股东,所以花旗银行出来说话代表的不是它自己,代表的是美联储,而美联储代表的整个美国的财团。所以财团里派CEO出来讲话,这就是典型的庄家要出来反击的信号,如果你能看得懂,那个时候开始进入市场,那整个这一波上涨下来的牛市和利润,你就可以全部抓住。

当政府在做了一系列的救市措施后,龙头板块的龙头企业股票涨势都非常的凶猛,由于这些股票表现都非常出色,美国整体股市和经济也慢慢从低谷中走出。

总结一下,牛市的特征有两点:

- 政府干预

- 龙头板块上涨

2021年

美股特征

2021年已经过了一半,我们可以看到从年初开始,三大股指连续创下新高,那下半年的走势会不会转熊呢?我们先来看看目前美股走势有哪些特征。

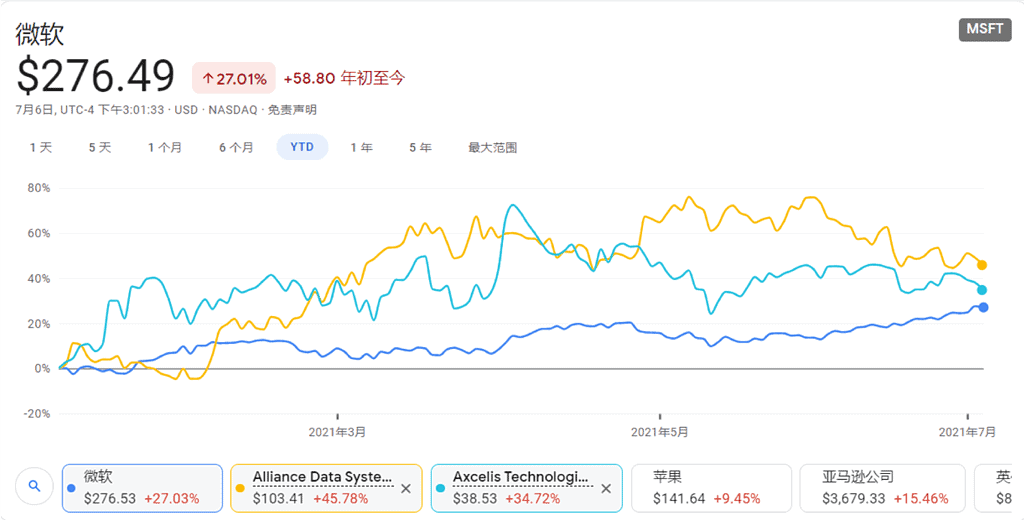

我们先前说过,一个国家的经济和他的股市是由其龙头板块所引导,如今美国的龙头板块还是属于高科技板块,那我们先来观察一下高科技板块这一年的走势如何:

第一梯队:微软

第二梯队:ADS ALLIANCE DATA SYSTEM CORPORATION

第三梯队:Axcelis Technologies Inc

这三支龙头板块中,各梯队的领军人物都在往上冲,尤其是第一梯队几只股票,例如苹果、微软、高通等等股票一直在创新高,第二第三梯队也随之往上冲。因此我们得出熊市来临前的鸡犬升天的迹象并没有出现。

那有没有足够的资金去支撑龙头板块往上冲呢?我们来看看美联储给出的数据,美联储为了应对去年的新冠疫情,重新又启动了量化宽松,这次的量化宽松相比QE1起来更加夸张,我们粗略的比较一下这次2020年的量化宽松是QE1的2倍左右,如果把这次2020年的量化宽松印的钱换成一美元来算并将每张连起来的话,差不多是从地球到月球两个来回这么长。

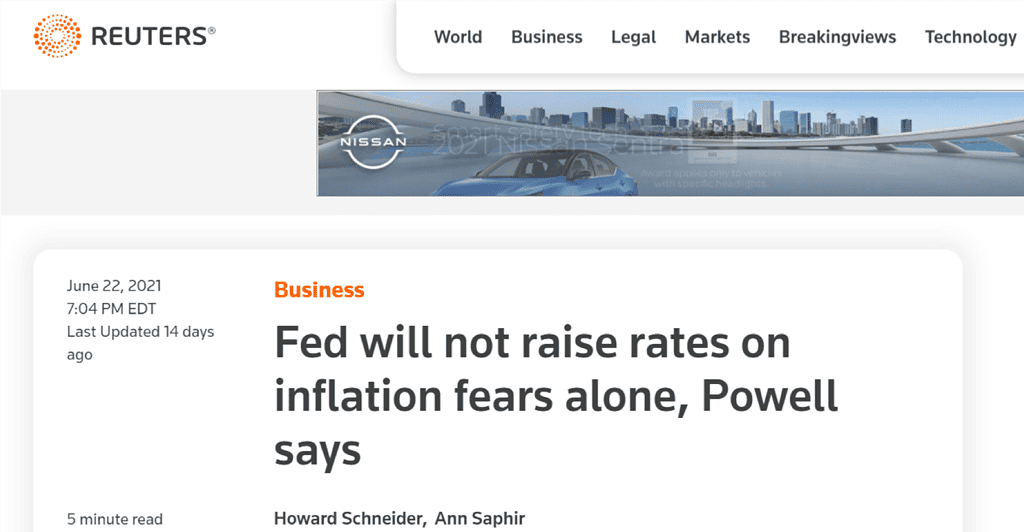

那利率方面,目前美联储主席鲍威尔多次声明,利率仍将保持在低位不变,虽然为了抑制高通胀有可能在将来提高利率,但这并不会影响牛市的到来。另外美国政府也在助力股市和经济的增长,比如说拜登政府的经济刺激计划,预计将将投入6万亿美元在基建,医疗,教育等领域中去,就在上个月末,其中的1.2万亿基建计划已经通过国会许可。

不但如此,美国财政部部长耶伦前阵子说过,为满足美国国内的关键需求筹集更多资金,美国在未来10年内将将利用税改把大约2万亿美元的公司利润回流美国,并带来约7000亿美元的联邦收入。大家知道很多美国的高科技企业,例如亚马逊在前两年是一分钱的联邦企业所得税都没有交过的,这些大型跨国企业通常将利润放到海外因此来逃避在美国缴税,这次的税改将大力打击此类漏税的行为,所以美元的回流也会进一步助力美股继续创下新高。

通过这些迹象,我们可以得出,目前美国的股市是完全符合牛市的特征,美国龙头板块的龙头企业涨势强劲,美联储和美国政府在不断的释放信号告诉市场现在有足够的资金去推动股市进一步走高。

看到这里,大家觉得美股市场会出现熊市吗?

【公司介绍】

AI Financial恒益投资是在加拿大注册,联邦级别的金融投资公司,目前主营ON,QC和BC省的业务,受加拿大金融市场监管。所有投资顾问均拥有官方承认的专业证书。我们帮助企业及个人进行投资活动,提供一站式投资管理服务,包括投资咨询,推荐投资产品,帮助申请投资贷款,优化资产组合等金融服务。主要代理产品包括基金,投资贷款,这些产品可以投资在TFSA免税储蓄账户,RRSP退休储蓄计划,RESP教育储蓄计划等。

编辑于2021.07.12